西本要聞

10月23日西本新干線鋼材價格指數走勢預警報告

2015年10月23日11:25 來源:西本資訊

本期觀點:供需雙弱 小幅整理

時間:2015-10-26—2015-10-30

預警色標:藍色

●市場回顧:供應減少需求清淡,現貨鋼價弱穩為主;

●成本分析:礦價鋼坯震蕩下跌,鋼廠價格穩中有降;

●供需分析:鋼廠虧損減產增多,社會庫存下降加速;

●宏觀分析:投資增速全面下行,貨幣寬松預期再起;

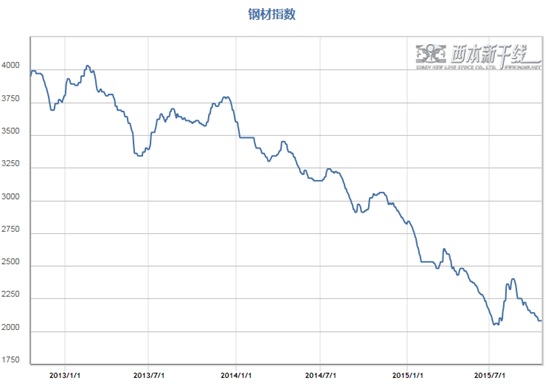

●綜合觀點:當前國內鋼市總體處于供需兩弱的局面,一方面各項投資增速持續下行,終端需求低迷及資金緊張的現狀難改;另一方面鋼廠虧損減產逐步增多,市場資源規格短缺再現,社會庫存壓力不大。短期國內鋼價或將延續小幅整理走勢。基于此,對下周市場維持偏中性評價——藍色預警。具體來說,西本指數下周將在2050-2110元/噸區間震蕩運行。 ?

一、行情回顧

1、西本指數 ? ? ? ? ? ? ? ? ? ? ??

2、本周上海螺紋鋼價格情況

本周申城建材價格基本平穩。截至10月23日,西本指數報在2080元/噸,較上周五持平;同期,滬上優質品三級螺紋鋼代表規格報在1940元/噸,較上周五下跌10元/噸;而滬上優質盤螺代表規格報價2160元/噸,較上周五持平。

市場反饋,近期華東地區主流鋼廠減產或控制發貨節奏,市場資源投放量較前期有所減少,加之本地部分基建項目的推進,終端需求有所好轉,價格逐步止跌趨穩,部分緊俏規格價格還出現小幅反彈。不過下半周隨著礦價、鋼坯的加速下跌,市場成交再度趨弱,部分商家報價小幅松動。本周沙鋼、永鋼、中天出臺新一輪價格政策,對螺紋鋼價格平盤或小跌10元/噸,基本符合市場預期。當前市場資源量不多,部分規格甚至出現短缺,但需求也未見明顯改善,商家對后市仍顯悲觀。預計短期申城建材價格或將維持弱勢整理走勢。

那么,下周鋼價走勢將如何變化?進口礦價會否跌破50美元/噸關口?政策層面會否有更多利好出臺?帶著諸多疑問,一起進入本期行情分析。?

3、全國市場方面?

根據國內知名鋼鐵現貨交易平臺——西本新干線的交易監控數據顯示,本周國內鋼價小幅波動,北方地區受本地需求減弱影響普遍有所下跌,華東、華南、西南地區相對平穩。

北京市場:本周北京建筑鋼價弱勢下行,現河北鋼鐵HPB300高線6.5-10mm價格為1940元/噸,河鋼HRB400E螺紋鋼Ф12mm小螺紋1940元/噸,Ф14mm小螺紋1990元/噸,Ф18-25mm大螺紋1850元/噸,HRB400盤螺1970-1990元/噸,較上周末下跌20-40元/噸。

市場反饋,本周開市以來,北京建材市場持續下跌,主流大螺紋報1850元/噸,部分資源貨少價高,如HRB400Ф14mm、Ф16mm、Ф25mm等,下游需求表現疲軟。臨近月底,市場囤貨意愿較弱,鋼廠少量到貨,貿易商操作多以降庫存回款為主,下游終端需求疲軟,商戶心態較弱,不乏低價出貨。近期鋼坯窄幅波動,成交不佳,多數看空后市。預計下周北京市場建材價格仍將窄幅下探。

杭州市場: 本周杭州建筑鋼材價格穩中趨漲,部分資源規格價格上漲10-20元/噸。沙鋼、永鋼螺紋市場報價1930-1950元/噸;沙鋼、中天抗震螺紋市場報價1960-1980元/噸;中天、申特、新興、萍鋼、西城、冷鋼等螺紋報價1860-1930元/噸;鴻泰、貴航、富鑫、凌鋼、黃海等螺紋報價在1770-1850元/噸,高線方面:九江、中天高線報2060-2130元/噸;盤螺方面:中天,新興、萍鋼盤螺報2060-2140元/噸。

市場反饋,近期江蘇地區鋼廠減產逐步增多,加之主導鋼廠控制發貨節奏及增加出口,杭州市場到貨量明顯減少。主導鋼廠廠提資源普遍很少,尤其是小規格資源緊缺,據悉沙鋼φ10mm和φ12mm螺紋整月廠提比例不超過0.5%,φ14mm螺紋整月廠提比例不超過1.5%等。市場部分規格比較緊缺,多數商家配貨出現困難。本周三沙鋼出臺下旬政策,對螺紋保持不動,線材和盤螺下調30元/噸,對上一期政策無補差,基本符合市場預期。沙鋼價格出臺后,部分商家報價略有上漲。但總體在成交無明顯改善的情況下,商家拉漲意愿不強,市場觀望氛圍依然濃厚。預計下周杭州建材價格穩中小幅調整。

廣州市場:本周廣州市場主流價格弱勢持穩。現韶鋼Ф16-25mmHRB400螺紋主流報價2160-2180元/噸,廣鋼、裕豐、湘鋼、粵鋼Ф16-25mmHRB400螺紋主流報價在2090-2120元/噸,三線鋼廠Ф16-25mmHRB400螺紋主流含稅報價在2000元/噸;線材方面,現300高線主流粵鋼、湘鋼等報價在2060元/噸,九江同規格高線報價在1970元/噸左右。?

市場反饋,本周廣州市場成交不溫不火,大戶日均交易量基本在1300-1800噸,雖然較往年同期相比銷售量萎縮了近三分之二,但從全年銷售情況看,仍處于相對穩定的狀態。隨著虧損加劇,近期停產、限產、減產的鋼廠不斷涌現,達產率的降低緩解了北材南下的壓力。據不完全統計,目前到港資源主要為華北資源,東北資源幾乎沒有,且華北到港量不多,其中九江線材本月共計到港量10萬余噸,另有部分唐鋼資源主要為工地直供量,對市場尚不會帶來沖擊。綜合現階段的情況看,鋼廠限產降低了資源供給壓力是維持當前價格穩定運行的基礎,而終端需求量的萎縮亦是制約價格上行的關鍵因素,因此在這種膠著的行情下,預計下周廣州市場弱勢持穩的局面仍將延續。

二、成本分析

1、本周鋼廠調價

本周國內鋼價小幅調整,對出廠價格進行調整的鋼廠不多,除月度定價的韶鋼對出廠價格大幅下調300-350元/噸外,其他區域主導鋼廠價格總體以穩中有降為主。其中華東地區主導鋼廠沙鋼、永鋼對10月下旬螺紋鋼價格不變,線材、盤螺下調20-30元/噸,中天對螺紋鋼價格下調10元/噸,線材、盤螺價格不變,華北地區河北鋼鐵10月下旬指導價格維持不變。隨著鋼廠減產檢修的增多,以及市場的逐步企穩,鋼廠訂貨壓力逐步減輕,挺價意愿有所增強。但考慮到當前需求低迷的現狀,且鋼廠年度訂貨會將陸續展開以及年末資金將更加緊張等因素,多數鋼企對后市信心依然不足,價格調整仍將基于市場價格的實際變化情況。

從鋼廠生產情況來看,據國家統計局數據,9月份我國粗鋼和鋼材產量分別為6612萬噸和9469萬噸,同比分別下降3%和0.6%。9月份我國粗鋼和鋼材日均產量分別為220.4萬噸和315.63萬噸,較8月份環比分別增長2.07%和3.55%。結合進出口數據測算,9月份我國粗鋼和鋼材資源供應量分別為5524萬噸和8445萬噸,同比分別下降8.8%和4.1%。9月份我國粗鋼及鋼材產量同比雙雙下降,但日均產量環比出現較明顯回升,顯示9月份國內鋼廠減產跡象依然不明顯。據中鋼協統計,今年1-8月份,會員企業實現利潤總額為虧損180.32億元,其中主營業務大幅虧損436.58億元。虧損企業占會員企業數量的44.5%,虧損企業虧損額達到357.55億元。隨著虧損的愈發嚴重,不少企業資金鏈已處于斷裂的邊沿,實質性減產已經勢在必行,進入10月后各區域鋼廠減產檢修呈明顯增多的趨勢,預計10月份全國粗鋼日均產量較9月份將有所下降。

2、原材料

本周國內主要原料價格均有所下跌,其中進口礦、鋼坯、廢鋼價格下跌幅度較大,國產礦、焦炭價格以穩中有跌為主。

分品種來看,唐山鋼坯價格上半周小幅盤整,下半周連續下跌,累計跌幅達30元/噸。本周三唐山燕鋼普方坯中標價1678元/噸出廠,雖較上期高8元/噸,但比當日本地出廠價低2元/噸,反映出商家對后市依舊不看好。當前下游成品材出貨不暢,廠家都按需采購,操作謹慎。鋼坯廠家雖然檢修增多,但鋼坯市場供需矛盾仍然存在。預計下周唐山鋼坯價格仍將小幅下跌。焦炭市場:本周華北地區焦炭價格暫穩。據統計,9月份我國焦炭產量為3673萬噸,同比下降8.8%,1-9月,國內焦炭產量為33848萬噸,同比下降4.7%。焦炭產量降幅明顯大于粗鋼和鋼材產量降幅,顯示焦企減產限產更為明顯。當前鋼材市場走勢依然低迷,鋼廠大幅虧損,對焦炭價格打壓態勢仍不放松。焦企為避免庫存積壓堅持按訂單生產,市場供需兩弱,價格支撐不強。預計下周華北地區焦炭價格將穩中有跌。廢鋼市場:本周華東地區廢鋼價格繼續下跌,幅度為50元。目前鋼廠虧損嚴重,成本控制更加嚴格,對廢鋼的采購價格以下調為主,量少價低已是多數鋼廠的指導方向,部分鋼廠甚至停采。經銷商多數也已觀望為主,供貨積極性不高,量價雙低的格局也造成了市場運行低迷。預計下周國內廢鋼價格仍顯弱勢。

鐵礦石市場:本周河北地區鐵精粉價格震蕩下跌,幅度為10元/噸。近期進口礦價跌勢加速,國產礦價格優勢逐步喪失,加之部分鋼廠減產增多,國產礦成交情況相當疲弱,價格連續走低。當前國內鋼廠普遍大幅虧損,且資金情況不斷惡化,后期鋼廠減產范圍繼續擴大的可能性較大,國產礦市場需求仍面臨繼續下降的壓力。預計下周河北地區鐵精粉價格仍將小幅下跌。進口鐵礦石價格陰跌不止,截止10月22日,普氏62%鐵礦石指數報51.8美元/噸,較上周末下跌3美元/噸。國際四大礦山第三季度季報陸續公布,無一例外均呈現增長態勢。淡水河谷第三季度實現鐵礦石產量8820萬噸,為公司有史以來最高單季產量;力拓三季度鐵礦石產量同比大幅增長12%至8610萬公噸,較前一季度增長8%;必和必拓三季度鐵礦石產量同比增加7%,達6100萬噸,較前一季度增長2%;FMG集團3季度鐵礦石產量為4510萬噸,同比增長5%,環比增長7%。國際礦山大幅增加低成本的供給,而國內由于經濟增長趨緩,鋼鐵產量進一步下滑,鐵礦石市場供大于求更加明顯。預計下周進口鐵礦石價格很可能將跌破50美元/噸關口。

海運市場,10月22日波羅的海干散貨運價指數(BDI)報786點,較前一交易日上漲6點,漲幅0.77%,連續三個交易日出現小幅上漲。經紀行解釋說,市場獲得短暫拉升是因為出現一些補充庫存的需求,以及額外的巴西貨物增量。同時,太平洋地區也有所回暖。而JP摩根在近期最新出版的一份報告中指出,全球干散貨市場衰退的主要原因歸結于中國經濟的增速放緩,雖然2015年已經創下了歷史新低,但是預計,2016年將會比2015年更糟糕。預計下周BDI指數仍將低位整理。

三、供給和需求分析

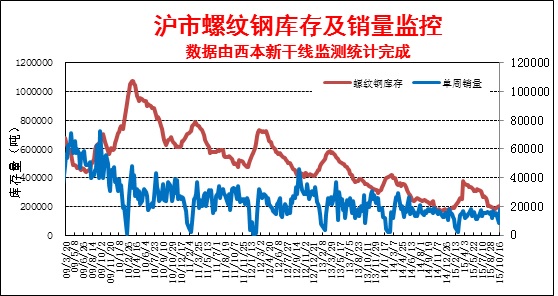

西本新干線交易平臺數據顯示,本周申城天氣晴好,加之本地部分基建項目的推進,終端需求小幅改善。但總體看需求的持續性依然不強,下半周市場成交再度出現趨弱的跡象,商家對后市也仍顯悲觀。

而從庫存情況來看,本周滬市建筑鋼材庫存量繼續下降,主要是線材庫存下降明顯,螺紋鋼庫存量變化不大,主導鋼廠減產且控制發貨節奏,使得市場到貨量減少,市場上規格資源緊缺再現,尤其是10-14mm小規格螺紋鋼資源趨于緊張。而從全國鋼材庫存來看,本周全國鋼材庫存量明顯下降,目前的庫存水平較去年同期下降8.84%。部分地區基建開工增多,北方地區部分項目趕工期竣工,整體需求略有改善。加之鋼廠嚴重虧損,鋼廠減產增多,市場庫存下降較為明顯。

四、宏觀分析

(1)初步核算,前三季度國內生產總值487774億元,按可比價格計算,同比增長6.9%,自2009年二季度以來首次跌破7%。分季度看,一季度同比增長7.0%,二季度增長7.0%,三季度增長6.9%。

(2)2015年1-9月份,全國固定資產投資同比名義增長10.3%,增速比1-8月份回落0.6個百分點。1-9月份,固定資產投資到位資金同比增長6.8%,增速與1-8月份持平。

(3)1-9月份,全國房地產開發投資同比增長2.6%,增速比1-8月份回落0.9個百分點。1-9月房屋新開工面積同比下降12.6%,降幅比1-8月份收窄4.2個百分點;房地產開發企業土地購置面積同比下降33.8%,降幅比1-8月份擴大1.7個百分點;土地成交價款同比下降27.5%,降幅擴大2.9個百分點。房地產開發企業到位資金同比增長0.9%,增速與1-8月份持平。

(4)9月份,規模以上工業增加值同比實際增長5.7%,比8月份回落0.4個百分點。9月份,社會消費品零售總額同比增長10.9%,1-9月份社會消費品零售總額同比增長10.5%。

(5)9月份,全國一般公共預算收入10892億元,比上年同月增長9.4%,同口徑增長7.1%。1-9月累計,全國一般公共預算收入114412億元,比上年同期增長7.6%,同口徑增長5.4%。9月份,全國一般公共預算支出17799億元,比上年同月增長26.9%,同口徑增長25%。1-9月累計,全國一般公共預算支出120663億元,比上年同期增長16.4%,同口徑增長15.1%。

(6)9月份,全社會用電量4563億千瓦時,同比下降0.2%。分產業看,第一產業用電量102億千瓦時,同比增長5.1%;第二產業用電量3128億千瓦時,同比下降2.9%;第三產業用電量650億千瓦時,增長6.2%;城鄉居民生活用電量684億千瓦時,增長6.9%。

(7)1-9月,國有企業利潤總額17428.5億元,同比下降8.2%,較1-8月份降幅擴大1.6個百分點。其中中央企業利潤總額12459.4億元,同比下降10.2%;地方國有企業利潤總額4969.1億元,同比下降2.7%。

(8)9月70個大中城市新建住宅銷售價格同比下降0.9%,為連續第13個月下跌,但跌幅連續第五個月收窄。從環比看,9月新建住宅銷售價格較上月上漲0.3%,連續第五個月上漲,漲幅與前月持平。重點城市看,北京與上海9月新建住宅銷售價格指數同比分別上漲4.7%和8.3%。

據國家統計局數據,三季度我國GDP同比增長6.9%,比第二季度增速回落0.1個百分點,為2009年1季度來首次跌破7%關口。其中消費增速略好于預期,但工業增加值、投資、發電量增速大幅不及預期,顯示整體經濟下行壓力依然相當大。1-9月份我國城鎮固定資產投資同比增長10.3%,較1-8月份回落0.6個百分點,創2000年以來的新低。三大類投資中,基建、房地產、制造業投資增速全面下行。1-9月房地產開發投資同比增長2.6%,較1-8月份回落0.9個百分點;1-9月制造業投資同比增長8.3%,增速回落0.6個百分點;基礎設施投資同比增長18.1%,增速回落0.3個百分點。9月份規模以上工業增加值同比增長5.7%,比8月份回落0.4個百分點;9月份全社會用電量同比下降0.2%,其中第二產業用電量同比大幅下降2.9%。總體來看,雖然近期國家密集出臺穩增長、穩投資的政策措施,但宏觀經濟下行的壓力不減,尤其是各類投資增速持續下行,國內鋼市需求仍難以出現明顯好轉。

資金方面,本周央行共進行了450億元7天期逆回購操作,操作規模有所縮減,到期資金量為900億元。據此計算,央行公開市場本周凈回籠450億元,上周為凈回籠700億元。當前市場流動性較為平穩,市場資金利率變化不大。據西本新干線監測,10月22日滬大額銀行承兌匯票貼現率為3.20‰,較10月15日持平。央行21日對11家金融機構開展中期借貸便利操作(MLF),規模共計1055億元,以對沖外匯占款的大幅下降,平穩資金面的意圖較為明顯。三季度GDP增速降至2008年金融危機以來最低水平,PPI連續下滑43個月,CPI不及預期,一系列表明寬松貨幣政策的效果并未推動實體經濟改善,這使得市場關于央行可能在四季度加大寬松力度的預期逐步升溫,市場近期盛傳央行將降準。而從鋼鐵行業來看,本周中鋼股份確定延期支付“10中鋼債”利息,成為首家發生債券違約的鋼鐵央企。顯示國內鋼鐵行業資金緊張的局面已經從中小民營企業蔓延到大型國企、央企,部分企業甚至已面臨資金鏈斷裂的風險。

五、綜合觀點

本周滬上鋼價止跌回穩,對于下周市場行情,提醒大家關注如下幾個方面:

其一、需求因素。本周申城天氣晴好,終端需求略有改善,但需求持續性依然不強,下半周成交再度出現趨弱的現象。近期盡管各項穩增長政策不斷推出,但實體經濟依然未見好轉跡象,前三季度我國各項投資增速持續下行,房地產及制造業投資增速降幅擴大,被市場寄于厚望的基建投資增速也出現回落,使得市場對后期需求好轉依然難有期待。短期需求層面仍將維持弱勢。

其二、供給因素。9月份我國粗鋼及鋼材產量同比雙雙下降,但日均產量環比有所回升,顯示9月國內鋼企減產依然不明顯。據中鋼協統計,今年前8月會員企業實現利潤總額為虧損180.32億元,其中主營業務大幅虧損436.58億元。隨著虧損的愈發嚴重,不少企業資金鏈已處于斷裂的邊沿,實質性減產已經勢在必行。10月以來國內鋼廠減產、檢修逐步增多,各地市場庫存明顯下降,市場供應壓力總體有所減輕。

其三、成本因素。本周進口礦價跌勢加速,鋼坯、煤焦價格也弱勢下行。國際四大礦山公布的三季度產量同比、環比均大幅增產,在國內鋼廠虧損減產增多的情況下,后期進口礦價跌破50美元/噸關口的可能性較大。不過在當前鋼鐵企業已經嚴重虧損的情況下,短期礦價的補跌對鋼價走勢形成明顯拖累的可能性并不大。而從鋼廠價格來看,隨著減產的增多,鋼廠訂貨壓力減輕,挺價意愿整體逐步增強,成本對鋼價仍將形成一定支撐。

其四、資金因素。三季度GDP增速降至2008年金融危機以來最低水平,PPI連續下滑43個月,CPI不及預期,一系列表明寬松貨幣政策的效果并未推動實體經濟改善,這使得市場關于央行可能在四季度加大寬松力度的預期逐步升溫,后期央行降準、降息的可能性依然較大。但從鋼鐵行業來看,本周中鋼股份確定延期支付“10中鋼債”利息,成為首家發生債券違約的鋼鐵央企。顯示國內鋼鐵行業資金緊張的局面已經從中小民營企業蔓延到大型國企、央企,部分企業甚至已面臨資金鏈斷裂的風險。而下周市場又將面臨月末因素,資金緊張局面可能加劇,對鋼價走勢將形成不影響。

綜合概括而言,筆者認為,當前國內鋼市總體處于供需兩弱的局面,一方面各項投資增速持續下行,終端需求低迷及資金緊張的現狀難改;另一方面鋼廠虧損減產逐步增多,市場資源規格短缺再現,社會庫存壓力不大。短期國內鋼價或將延續小幅整理走勢。基于此,對下周市場維持偏中性評價——藍色預警。具體來說,西本指數下周將在2050-2110元/噸區間震蕩運行。[文] 西本新干線特邀撰稿人 2015/10/23

法律提示:本內容系www.fzhaierkt.com編輯、整理,轉載需經授權,若需授權必須與西本資訊與作者本人取得聯系并獲得書面認可,并注明來源。如果私自轉載,西本資訊保留一切追訴的權力,直至追究私自轉載者的法律責任。

相關鏈接 >>

· 2024-09-12上海建筑鋼市日記(期螺收高,現貨更強)

· 2024-09-129月12日鋼廠調價信息匯總

· 2024-09-12【9月12日建筑鋼市晚報】再接再厲

· 2024-09-129月12日唐山鋼坯午報

· 2024-09-12央行公開市場實現凈投放975億元

· 2024-09-129月12日行業要聞早餐

· 2024-09-12波羅的海干散貨運價指數上漲

· 2024-09-12周三夜盤收盤多數上漲