每周預警

8月4日西本鋼材價格指數走勢預警報告

2023年08月04日15:40 來源:西本資訊

本期觀點:需求偏弱 震蕩整理

時間:2023-8-7—2023-8-11

預警色標:藍色

●市場回顧:周中期螺大幅下挫,鋼市報價先穩后跌;

●成本分析:焦炭四輪提漲落地,進口礦價弱勢見跌;

●供需分析:高爐開工止降轉增,社庫連續六周累庫;

●宏觀分析:房企拿地繼續下降,政策偏暖繼續利多。

●綜合觀點:全國鋼市仍處于淡季累庫中,板材生產尚有利潤,建材生產利潤較低,鋼廠暫無減產驅動,剛需表現不佳,市場投機減弱,周中盤面陡轉直下,市場情緒轉弱,螺紋價格下跌明顯。下周國內鋼市如何演繹?供應端:唐山鋼企環保限產結束,全國樣本高爐開工率83.36%,周環比增加1.22%。需求端:高溫暴雨抑制剛需,房企拿地繼續下降,表觀需求歷史低位。政策端:央行要求精準實施差別化住房信貸政策,滿足民營房企合理融資需求,促進房地產行業平穩健康發展。綜合來看,宏觀政策繼續偏暖,庫存累增表需下降,粗鋼限產平控偶有發酵,鋼價缺乏新的推動因素等,基于此,我們對下周市場行情持中性評價——藍色預警,具體來說,西本鋼材指數下周將在3970-4070元區間運行。

一、行情回顧

1、西本鋼材指數

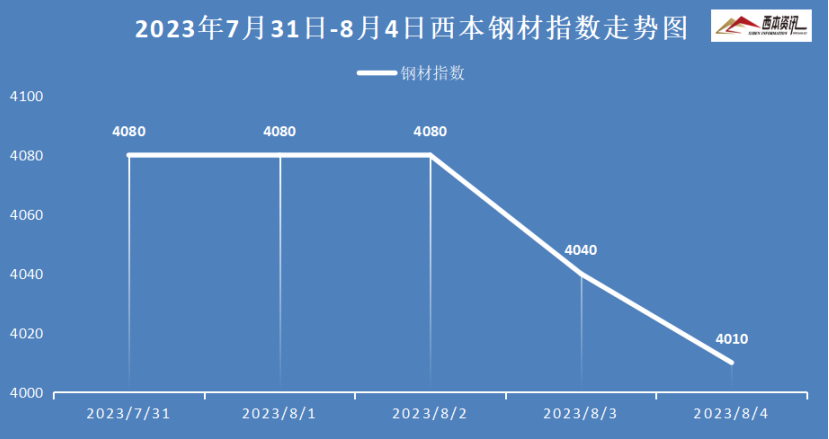

本周國內建筑鋼價格先穩后跌,截至8月4日,西本指數報在4010,環比上周五下跌60。

2、全國市場方面

分區域來看:

上海市場:本周上海建材行情先穩后跌,周初,期螺合約多空博弈,終端需求偏少,市場交易清淡,現貨售價以穩為主。周中,期螺盤面大幅下挫,市場情緒轉弱,終端采購進一步減量,現貨報價接連下跌。臨近周末,盤面低位波動,交易延續平淡,市場報價跌后暫穩。考慮,宏觀政策利多,市場操作謹慎等,預計,下周上海建材市場窄幅震蕩調整為主。

杭州市場:本周杭州建材行情整體下跌,上半周,盤面小幅波動,下游需求有限,市場表現平淡無奇,多數商家持穩報價。下半周,期螺陡轉直下,市場情緒轉弱,終端采購有意放緩,交投更顯低迷,鋼價整體下跌。另外,沙永中公布8月上旬價格政策,其中,沙鋼對螺紋上調100元/噸,沒有補差;永鋼和中天螺紋不動,對螺紋追補90-120元/噸。預計,下周杭州建材行情震蕩盤整運行。

北京市場:本周北京市場現貨價格弱勢下跌,上半周,受臺風降雨影響,剛需延續較弱,但商家庫存壓力不大,現貨報價基本持平。下半周,期螺大幅下跌,市場情緒轉弱,現貨報價加速下跌,累計跌幅60-70元/噸.庫存方面,成交下滑累庫加大,增4萬噸至48.5萬噸。考慮,庫存壓力增加,受災地區重建加固等,預計,下周北京市場震蕩整理為主。

二、成本分析

1、本周鋼廠調價

2、原材料

本周國內主要原料走勢分歧,其中,進口礦價弱勢下跌,鋼坯市場先穩后跌,國產礦價相對平穩,焦炭價格四輪上漲,廢鋼行情小幅見跌,分品種來看:

鋼坯市場:本周國內鋼坯價格明顯下跌,截止發稿,唐山普方坯含稅價報3580元/噸,環比下跌70元/噸;唐山主要倉儲庫存合計57.01萬噸,環比增加0.13萬噸。上半周,唐山環保限產結束,調坯軋材企業補庫略增,坯料廠商持穩銷售;下半周,期貨大幅下挫,成品材價格下跌,坯料成交轉弱,報價明顯下跌。考慮,成品材消費淡季,原料漲價支撐成本等,預計,下周國內鋼坯震蕩盤整為主。

焦煤市場:本周國內焦煤市場高位震蕩偏強,部分低硫主焦再漲50元/噸。本周供應端受暴雨及安檢等影響,供應略有受損,同時,下游焦炭第四輪提漲落實影響,市場情緒有所提振,下游焦企采購正常,支撐焦煤價格穩中偏強。考慮,雙焦期貨走弱,中間商加大出貨力度,焦煤價格高位承壓等,預計,下周國內焦煤市場震蕩盤整運行為主。

焦炭市場:本周國內焦炭第四輪提漲落地,累計漲幅300-340元/噸。隨著焦炭第四輪提漲落地,焦企盈利面好轉,提產積極性提升,供應端逐步改善。下游鋼企生產積極性仍在,剛需維持高位,同時,焦炭庫存偏低,采購積極性仍較好,疊加唐山部分高爐復產,焦炭供需面仍顯偏緊。考慮,當前鋼、焦盈利狀況接近,以及雙焦盤面走弱等,預計,下周焦炭市場持穩運行為主。

廢鋼市場:本周國內廢鋼市場震蕩偏弱,周環比下跌20-60元/噸。其中,華東地區主要鋼企收廢價格持穩,但其他短流程鋼企下調30-50元/噸,帶動區域廢鋼價格下跌20-30元/噸;華北地區受唐山鋼坯等下跌影響,廢鋼價格由強轉弱,累計跌幅30-60元/噸;華南、西南、東北等區域均出現20-50元/噸回落。考慮,當前鋼企利潤收窄,打壓原料意愿增強,但剛需對廢鋼仍有支撐,預計,下周國內廢鋼市場震蕩偏弱為主。

鐵礦市場:本周進口礦價格弱勢下跌,截止8月4日,青島港61.5%PB粉報價858元/噸,環比下跌26元/噸;港口方面,主要港口礦石庫存12292萬噸,環比下降162萬噸。高爐開工率83.36%,周環比增加1.22%。連鐵走弱影響心態,以及鋼企盈利收縮,對礦采購需求偏弱,且以PB粉等為主,礦商挺價信心不足,交易價小幅走低。考慮,鋼企盈利水平收窄,部分省份產量平控等,預計,下周進口礦行情震蕩偏弱調整。

三、供給和需求分析

鋼廠生產情況來看,中鋼協數據顯示,2023年7月下旬,重點統計鋼鐵企業共生產粗鋼2349.14萬噸、生鐵2116.04萬噸、鋼材2377.85萬噸。其中粗鋼日產213.56萬噸,環比下降4.99%;生鐵日產192.37萬噸,環比下降4.22%;鋼材日產216.17萬噸,環比下降0.35%。

鋼企庫存來看,2023年7月下旬,重點統計鋼鐵企業鋼材庫存量1448.71萬噸,比上一旬減少118.12萬噸,下降7.54%;比上月同旬減少29.31萬噸,下降1.98%;比去年底增加141.27萬噸,增長10.81%;比去年同旬減少210.95萬噸,下降 12.71%;比前年同旬增加67.35萬噸,增長4.88%。

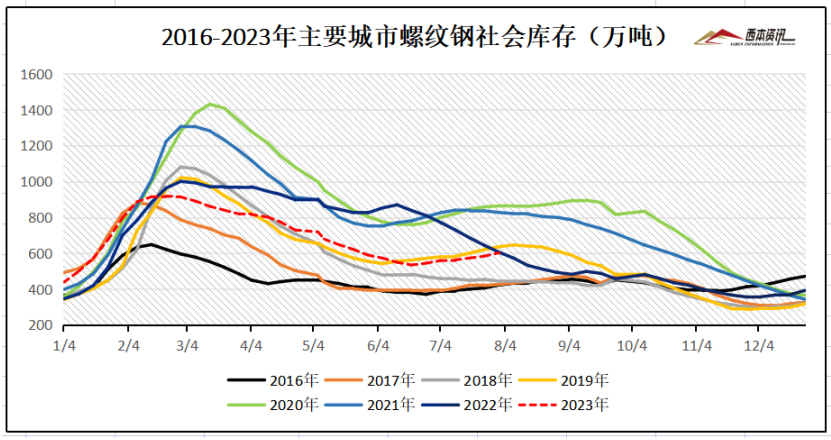

社會庫存來看,全國主要樣本城市螺紋鋼累計庫存6.1.47萬噸,周環比增加18.32萬噸;線材累計庫存88.09萬噸,周環比下降1.67萬噸;五大鋼材品種累計庫存1214.57萬噸,周環比增加24.28萬噸。據西本跟蹤數據顯示,社會庫存連續六周小幅升庫,庫存端持續平緩升庫。

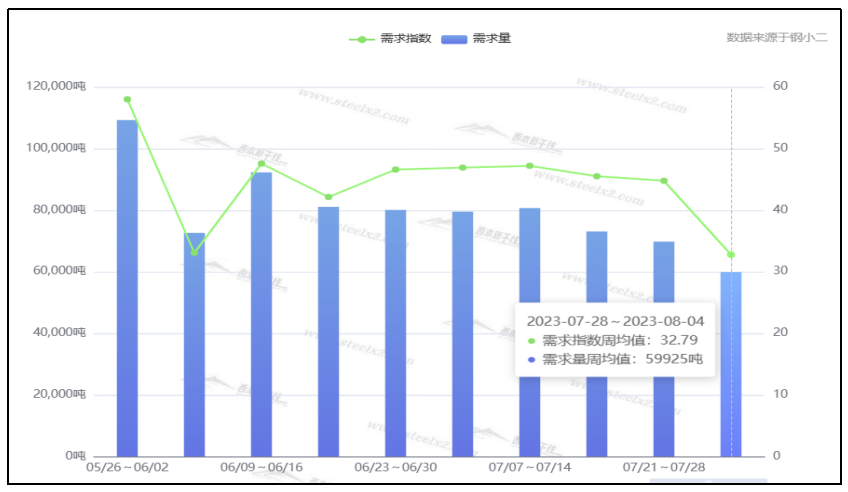

終端需求來看,據鋼小二平臺周均值數據顯示,8月4日全國工程需求量周均值為59925噸,環比周均值下降14.16%。其中上海周均值18793噸,環比周均值下降;廣州4753噸,環比周均值增加;杭州3933噸,環比周均值下降。工程需求PMI為33,需求較差。

四、宏觀信息

1、上半年我國交通固定資產投資1.83萬億元

上半年我國交通投資高位運行,完成交通固定資產投資1.83萬億元,同比增長9.1%。分方式看,鐵路完成投資3049億元,同比增長6.9%;公路完成投資13830億元,同比增長8.9%,其中,高速公路、普通國省道、農村公路同比分別增長7.5%、13.6%和9.8%;水路完成投資936億元,同比增長26.7%;民航完成投資462億元,同比增長0.2%。

2、因城施策精準實施差別化住房信貸政策

中國人民銀行、國家外匯管理局召開2023年下半年工作會議。會議要求,落實好“金融16條”,延長保交樓貸款支持計劃實施期限,保持房地產融資平穩有序,加大對住房租賃、城中村改造、保障性住房建設等金融支持力度。因城施策精準實施差別化住房信貸政策,繼續引導個人住房貸款利率和首付比例下行,更好滿足居民剛性和改善性住房需求。

3、前7月TOP100房企拿地規模同比下降13.4%

1-7月,TOP100房企拿地總額6946億元,拿地規模同比下降13.4%,降幅較上月擴大3.2個百分點。50家代表企業7月拿地總額同比降低32.9%,受銷售增速下滑影響,企業拿地繼續下降。從布局城市等級來看,50家代表房企2023年1-7月在二線城市的投資面積占比最高,為61.4%,一、二線城市占比合計近九成。

4、前7月土地出讓收入同比降近三成

1-7月份,中國300個城市推出土地規劃建筑面積同比下降31%,成交土地規劃建筑面積同比下降33%。受到各地方政府土地供應“質優量減”等因素影響,1-7月份,300城成交土地樓面均價同比漲10%,土地出讓收入同比降27%。

五、綜合觀點

全國鋼市仍處于淡季累庫中,板材生產尚有利潤,建材生產利潤較低,鋼廠暫無減產驅動,剛需表現不佳,市場投機減弱,周中盤面陡轉直下,市場情緒轉弱,螺紋價格下跌明顯。下周國內鋼市如何演繹?供應端:唐山鋼企環保限產結束,全國樣本高爐開工率83.36%,周環比增加1.22%。需求端:高溫暴雨抑制剛需,房企拿地繼續下降,表觀需求歷史低位。政策端:央行要求精準實施差別化住房信貸政策,滿足民營房企合理融資需求,促進房地產行業平穩健康發展。綜合來看,宏觀政策繼續偏暖,庫存累增表需下降,粗鋼限產平控偶有發酵,鋼價缺乏新的推動因素等,基于此,我們對下周市場行情持中性評價——藍色預警,具體來說,西本鋼材指數下周將在3970-4070元區間運行。

法律提示:本內容系www.fzhaierkt.com編輯、整理,轉載需經授權,若需授權必須與西本資訊與作者本人取得聯系并獲得書面認可,并注明來源。如果私自轉載,西本資訊保留一切追訴的權力,直至追究私自轉載者的法律責任。

相關鏈接 >>

· 2024-09-069月6日西本鋼材價格指數走勢預警報告

· 2024-08-238月23日西本鋼材價格指數走勢預警報告

· 2024-08-168月16日西本鋼材價格指數走勢預警報告

· 2024-08-098月9日西本鋼材價格指數走勢預警報告

· 2024-08-028月2日西本鋼材價格指數走勢預警報告

· 2024-07-197月19日西本鋼材價格指數走勢預警報告

· 2024-07-127月12日西本鋼材價格指數走勢預警報告

· 2024-07-057月5日西本鋼材價格指數走勢預警報告